Une courbe des taux en forte hausse

Les taux d’intérêt sont à la hausse depuis la fin du premier trimestre, particulièrement pour les obligations à long terme. Du 31 mars jusqu’à maintenant, les obligations canadiennes à long terme ont augmenté de 66 points de base (pb), tandis que les obligations américaines ont augmenté de 44 pb, ce qui s’est traduit par des baisses de prix de 13 % et de 7 %, respectivement. La courbe des rendements est passée d’une inversion profonde il y a 12 mois, lorsque la Banque du Canada a entamé sa série de baisses de taux et que les investisseurs ont évalué ce que l’avenir leur réservait, à une courbe en forte hausse aujourd’hui. Les taux à court terme ont chuté de 200 pb tandis que les taux pour les échéances de plus de sept ans ont augmenté, en grande partie à cause des décisions politiques récentes. Comme nous l’avons écrit dans plusieurs de nos numéros Observateurs des marchés de Canso, les politiciens ont appris que « donner plus est toujours mieux que donner moins ».

Un sujet tabou

Les dépenses budgétaires sont sans aucun doute le consensus des gouvernements occidentaux, et le parti républicain de Donald Trump ne fait pas exception. La reprise du contrôle de la Maison-Blanche et des deux chambres du Congrès a permis au président Trump de faire passer avec succès sa « belle et grande loi » (« One Big Beautiful Bill Act ») qui prolonge les baisses d’impôts introduites lors de son premier mandat. Les économistes s’attendent à un déficit annuel de 7 % du PIB en 2026 et le Congressional Budget Office (CBO) prévoit que la dette américaine dépassera le record historique atteint à la fin de la Seconde Guerre mondiale, soit 107 % du PIB, en 2029. Le CBO prévoit en outre que le fardeau de la dette atteindra 157 % du PIB d’ici 2055, si la tendance actuelle se maintient.

Le marché obligataire a pris note, poussant les taux d’intérêt à long terme à la hausse non seulement en Amérique du Nord, mais aussi en Europe et au Japon. En mai, Moody’s est devenue la dernière des trois grandes agences de notation à retirer la note AAA au gouvernement américain. Moody’s a déclaré :

« Les administrations américaines successives et le Congrès n’ont pas réussi à convenir de mesures pour inverser la tendance des déficits budgétaires annuels importants et des coûts d’intérêts croissants. Selon nous, les propositions fiscales à l’étude entraîneront des réductions importantes sur plusieurs années des dépenses obligatoires et des déficits. »1

Au Canada, le premier ministre nouvellement élu, Mark Carney, hérite d’un budget fortement déficitaire. Malgré cela, il annonce des investissements en capital importants du gouvernement fédéral dans le but de stimuler une économie affaiblie. Les détails suivront. De l’autre côté de l’Atlantique, le Royaume-Uni a renoncé à la dernière minute à des réformes de protection sociale d’un montant de 5 milliards de livres sterling, ce qui devrait inévitablement attrister tout conservateur responsable. Même les Allemands, connus pour leur rigueur budgétaire, envisagent de supprimer les plafonds d’emprunt et d’introduire un plan de relance de 1 000 milliards d’euros.

Apprécier le parcours

Lors de l’assemblée annuelle des actionnaires de Berkshire Hathaway en mai, Warren Buffett a annoncé qu’il allait quitter son poste de chef de la direction à la fin de cette année. Le nonagénaire restera président du conseil d’administration de la société dont la capitalisation boursière est de 1 000 milliards de dollars, et sera remplacé par Greg Abel, originaire de l’Alberta. Prenons du recul pour apprécier un parcours unique en son genre, en raison de sa longévité et de sa supériorité. The Oracle of Omaha fait état d’un gain annuel composé de 19,9 % contre 10,4 % pour le S&P 500, dividendes inclus, de 1965 à 2024. Sur une période de 60 ans de capitalisation composée, on peut voir à quel point cet écart se prononce dans le « gain global » ci-dessous.

Retraite anticipée

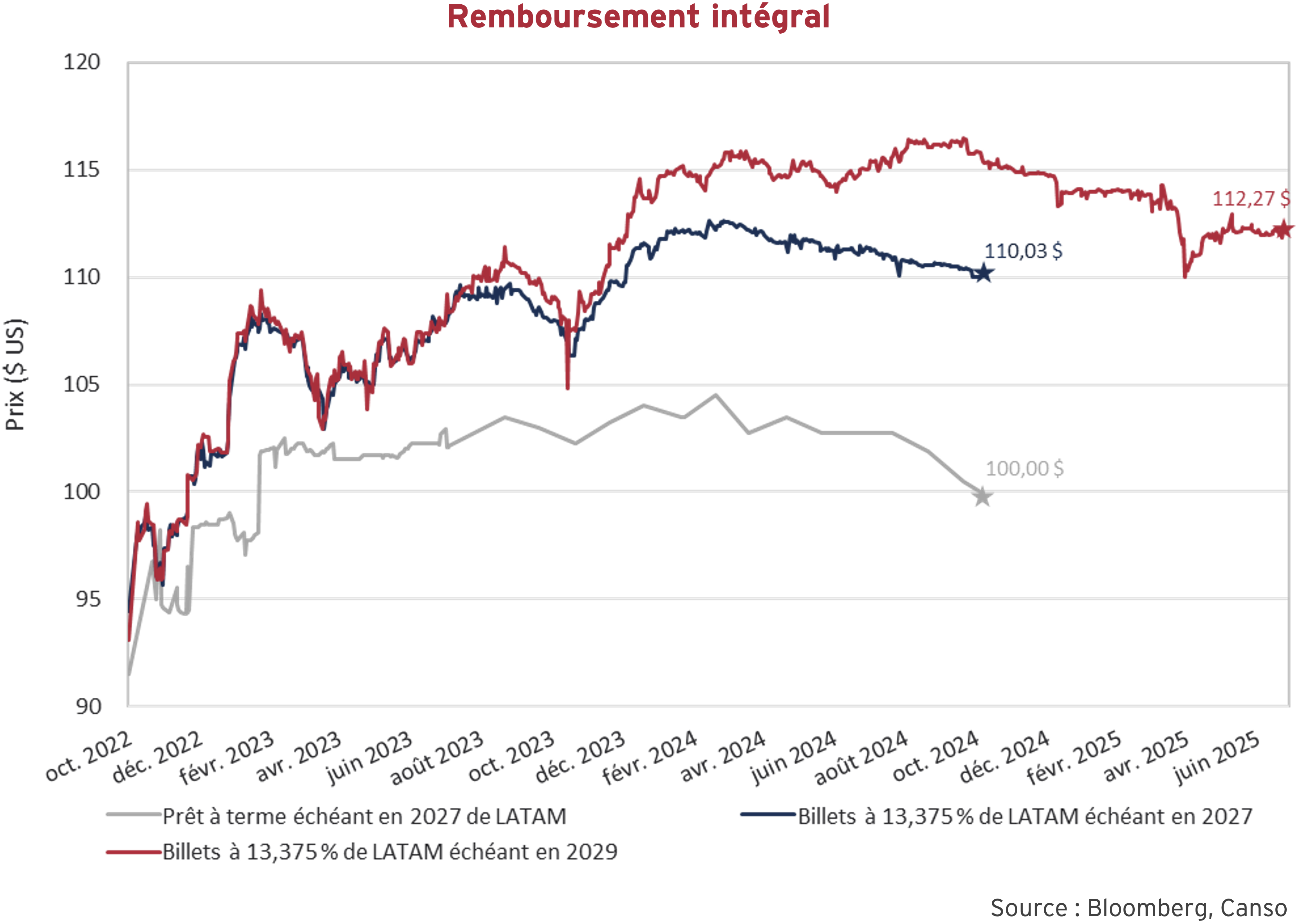

Le 7 juillet, nous avons dit adieu à une « bonne petite obligation » lorsque LATAM Airlines a racheté ses billets garantis de premier rang à 13,375 % échéant en 2029 au prix intégral. C’était la dernière émission restante du financement de sortie de faillite en trois tranches réalisé en octobre 2022.

Touchée par les confinements liés à la pandémie et le manque de soutien gouvernemental, la compagnie aérienne chilienne a demandé la protection de la loi sur les faillites au début de la pandémie. Le processus de restructuration de plus de deux ans a permis à l’entreprise de réduire ses dépenses d’exploitation, de rationaliser sa flotte, de renégocier les contrats avec ses fournisseurs et de rééquilibrer son bilan. Malgré l’amélioration de sa position opérationnelle et financière, l’entreprise est arrivée sur le marché à un moment difficile. En octobre 2022, l’inflation était élevée, les taux d’intérêt augmentaient après 40 ans de baisse et les actions étaient en chute libre.

Le moment choisi pour entrer sur le marché a été défavorable pour l’emprunteur, mais avantageux pour le prêteur. Les billets de 2029 que nous avons achetés ont été émis à un prix de 93 103 $ pour un rendement de 15 %. Le programme de fidélité de la compagnie aérienne, son activité de fret et sa marque ou propriété intellectuelle étaient les garanties adossées aux obligations. L’autre élément important pour cet investissement était de protéger ses aspects économiques grâce à une protection appropriée contre les rachats. En tant qu’investisseurs, notre mission n’est pas d’éviter les risques, mais de nous assurer que nous sommes rémunérés pour les risques que nous prenons. Et si nous mettons en péril le capital de nos clients en période d’incertitude, nous ne voulons pas être mis à pied à leur valeur nominale dans six mois si l’entreprise ou les marchés s’améliorent.

L’amélioration a été fulgurante! LATAM Airlines est sortie de faillite fin 2022 dans un marché du voyage en plein essor, ce qui a propulsé la rentabilité de l’entreprise. Le financement en trois tranches comprenait une obligation échéant en 2027 et un prêt à terme syndiqué échéant en 2027, en plus de notre obligation échéant en 2029. Les échéances de 2027 étaient assorties d’une protection contre le remboursement anticipé de deux ans et ont été remboursées dès la première occasion en octobre dernier. Par ailleurs, l’obligation échéant en 2029 était assortie d’une année supplémentaire de protection, nous accordant 12 mois supplémentaires pour percevoir un coupon « pas si petit » de 13,375 %, après quoi elle pourrait être remboursée à 110 $. LATAM profite des marchés favorables et rembourse intégralement les montants dus par anticipation. L’entreprise a pu refinancer l’émission de 2029 avec un billet garanti échéant en 2031 assorti d’un coupon beaucoup plus bas de 7,625 %. L’entreprise a presque réduit de moitié ses frais d’intérêts, passant de 15 % à 7,625 %, en un peu moins de trois ans. En outre, elle a réduit les garanties adossées aux nouveaux billets, retirant ainsi certains actifs de l’activité de fret de la trousse de garanties. Un résultat formidable pour l’emprunteur, mais moins attrayant de notre point de vue. Le crédit suit son cycle normal.

Au bout du compte

Le deuxième trimestre a débuté de manière tumultueuse sur les marchés, avec les annonces d’augmentation des droits de douane par Trump le 2 avril, Jour de la libération, faisant basculer les actions en territoire presque baissier. Toutefois, avec une pause de 90 jours, il y a eu du répit, mais aussi un regain de confiance, à mesure que les investisseurs évaluaient les pires scénarios de négociation. À la fin du trimestre, le rendement des marchés financiers était positif à tous égards, ou presque. Les actions ont affiché un rendement supérieur par rapport aux obligations, plus particulièrement les actions de croissance et les actions technologiques à mégacapitalisation. Une forte saison de bénéfices a aidé les Sept Magnifiques à se remettre de la chute des prix du trimestre précédent. Dans une moindre mesure, les obligations d’entreprise ont également bénéficié d’un environnement de marché plus favorable à mesure que les écarts de taux se resserraient. Les obligations d’État ont été touchées négativement par une courbe des rendements qui s’est accentuée, laissant le marché général canadien dans le rouge au cours du trimestre.

Au tour des sociétés

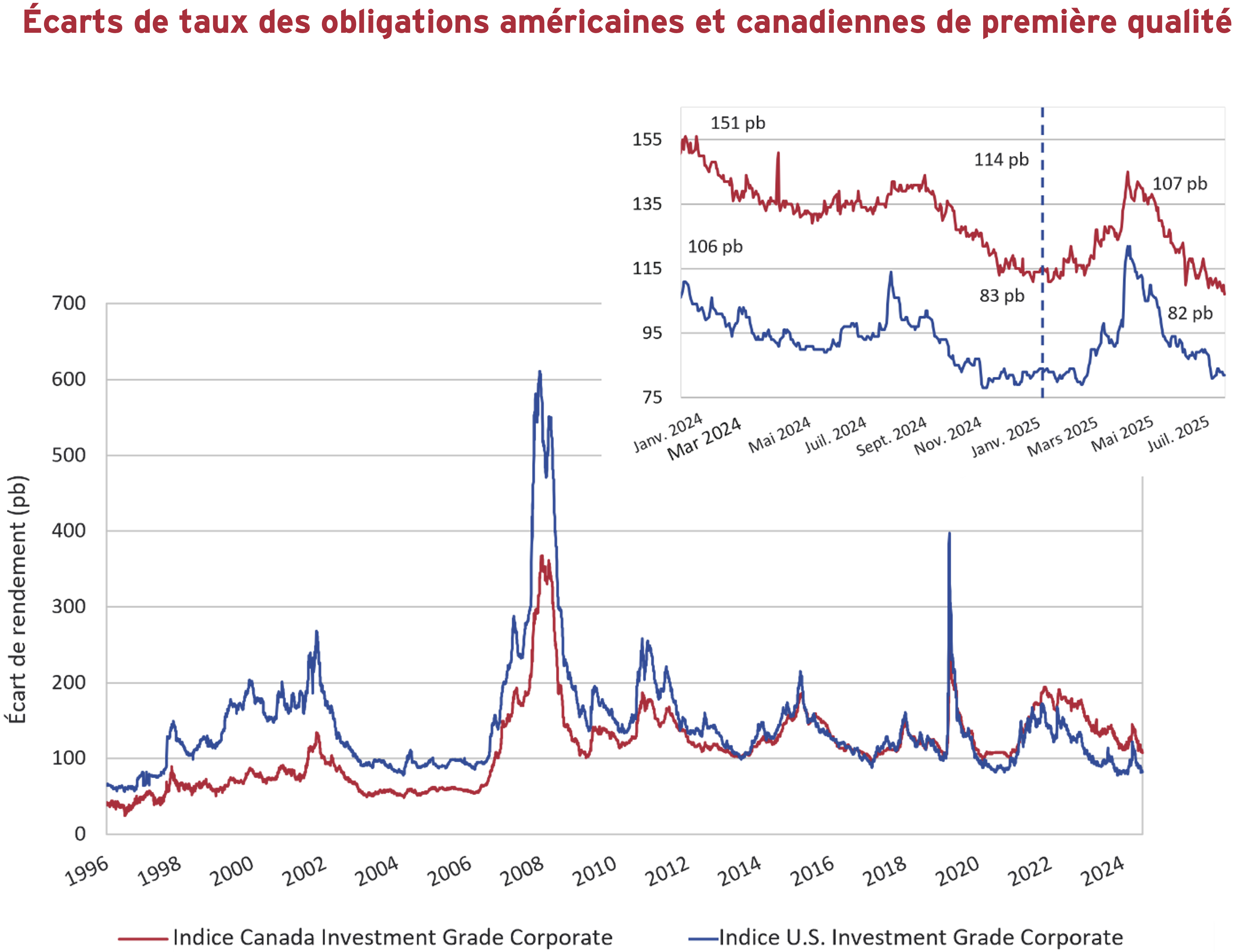

Sur le marché américain des obligations de sociétés de première qualité, la volatilité a été de courte durée. Il n’a pas fallu longtemps pour que les écarts de taux amorcent à nouveau une chute libre. Au début de l’année, les écarts étaient de 114 pb au Canada, mais ils ont atteint 145 pb le 7 avril à cause du climat d’incertitude. Depuis lors, les écarts ont régulièrement diminué et sont maintenant en dessous de leur niveau du début de l’année. Le résultat était similaire sur le marché américain. Les écarts sont passés de 83 pb à 122 pb le 9 avril, puis se sont resserrés à nouveau à 82 pb. L’appétit pour le rendement des crédits de haute qualité demeure solide.

Les primes de risque des obligations de première qualité aux États-Unis sont à leur plus bas niveau depuis 2005. Ce qui a changé, c’est qu’en 2005, l’indice avait environ 10 % moins d’obligations cotées BBB qu’aujourd’hui (35 % contre 45 %). Fin juin, l’écart de la composante BBB de l’indice était de 110 pb, soit 76 pb en dessous de sa moyenne historique. Les obligations cotées BBB aux États-Unis sont également chères par rapport aux obligations de qualité supérieure cotées A. Généralement, on s’attend à un écart de taux supplémentaire d’environ 64 pb entre les obligations cotées BBB et les obligations cotées A. Mais aujourd’hui, cette différence n’est plus que de 35 pb, car les investisseurs exigent de moins en moins de compensation pour le risque de défaut supplémentaire.

Faisons un tour chez Telus

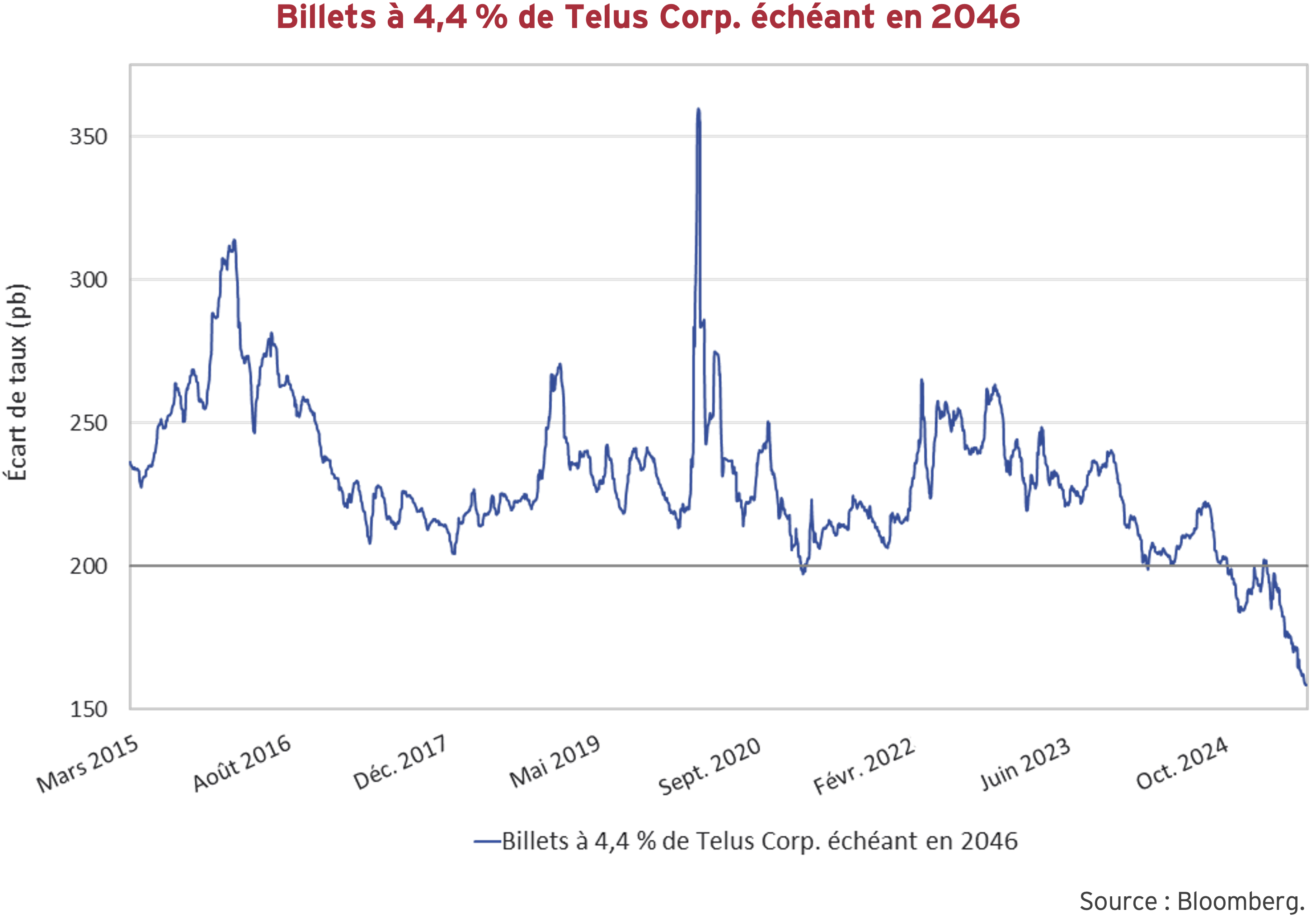

Les obligations cotées BBB continuent d’afficher un rendement supérieur au Canada également, surtout les obligations à long terme. En janvier, nous avons d’abord tracé l’écart de taux d’une émission à long terme cotée BBB d’Enbridge inc. pour faire valoir notre point de vue. Les valorisations sont maintenant encore plus chères qu’à l’époque. Ce trimestre, nous nous tournons vers le secteur des télécommunications et mettons l’accent sur le rendement supérieur continu avec une obligation cotée BBB de Telus. Cette obligation de Telus à 4,4 %, échéant en 2046, a été émise avec un écart de 243 pb en 2015 et a rarement été négociée près du niveau de 200 pb. Nous pouvons voir sur le graphique ci-dessous qu’elle a franchi ce niveau à la fin de l’année dernière et qu’elle se négocie maintenant bien en dessous de ce niveau. La tendance est similaire pour de nombreux émetteurs cotés BBB. L’écart de l’indice des obligations cotées BBB à long terme se situe maintenant à 159 pb, soit 54 pb de moins que sa moyenne à long terme de 213 pb.

Telus ne bénéficie pas nécessairement d’une amélioration de ses données fondamentales en matière de crédit, car la société conserve un levier financier élevé (de 3 à 4 fois) dans un secteur en proie à une vive concurrence et à des dépenses en capital récurrentes. Il est plutôt question d’un scénario de marchés optimistes et d’ingénierie financière. Pour améliorer les prix, Telus a mené à bien une offre publique de rachat en juin. La société a remplacé des billets de premier rang cotés BBB de 1,376 milliard de dollars échéant entre 2046 et 2051 par le produit de billets subordonnés cotés BB. L’offre publique de rachat a connu un grand succès, car les billets de premier rang non garantis à long terme ont été rachetés à des écarts de taux compris entre 145 et 160 pb. Les nouveaux billets de second rang bénéficient d’une pondération de 50 % en capitaux propres dans les calculs des agences de notation, ce qui permet à Telus de réduire son levier financier. Bell a réalisé une transaction analogue plus tôt dans le même mois, en remboursant des billets de premier rang d’une valeur de 690 millions de dollars.

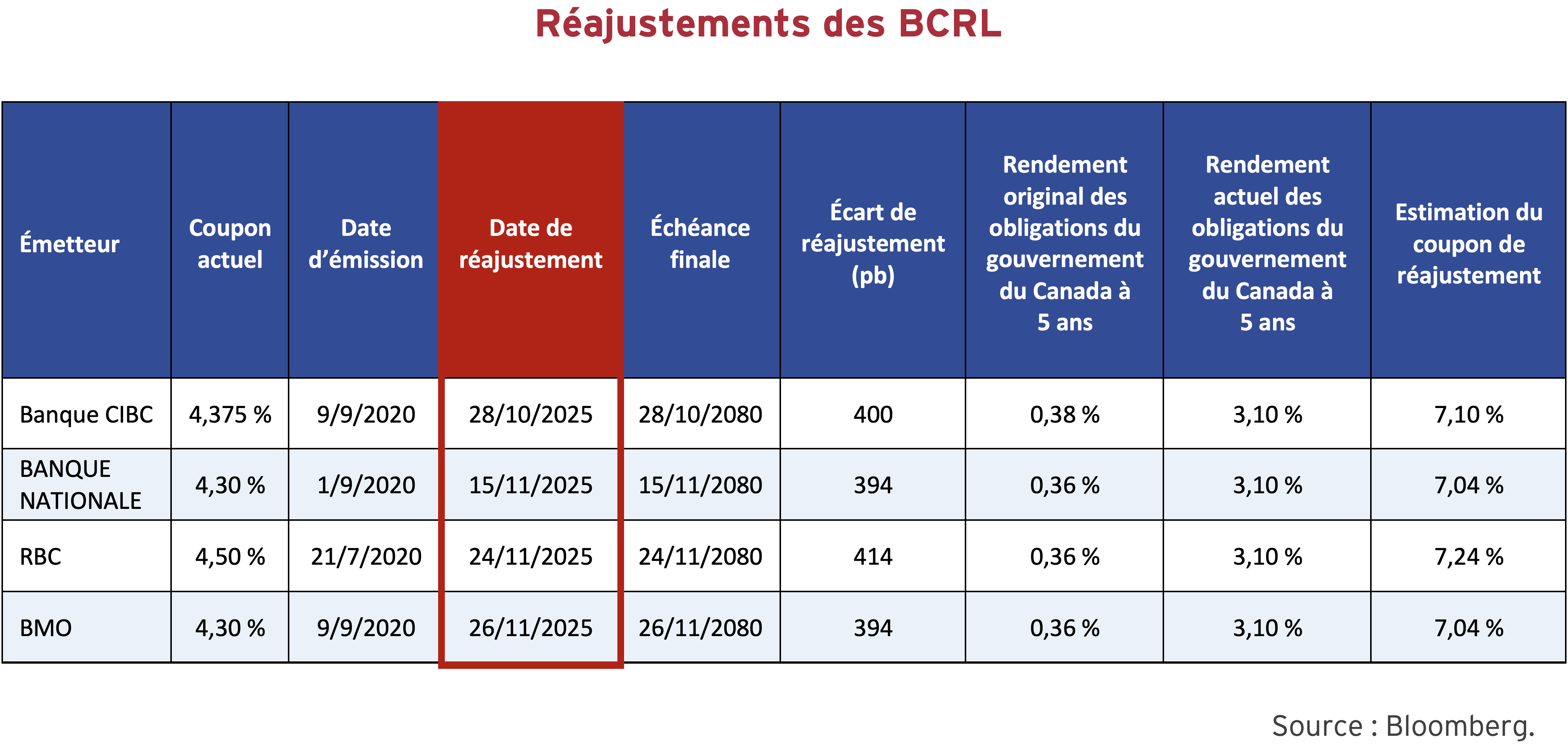

Prévisions de réajustement

Un fait nouveau sur le marché des obligations de société que nous suivrons de près au cours du second semestre de cette année est le réajustement des premiers billets de capital à recours limité (BCRL). À l’heure actuelle, les émetteurs peuvent décider de racheter ou non les billets à leur valeur nominale ou de les laisser en circulation pendant au moins cinq années supplémentaires. Ce choix aura des implications majeures pour cette catégorie d’actifs en pleine croissance.

Les BCRL ont été introduits par le Bureau du surintendant des institutions financières (BSIF), le régulateur canadien, à l’été 2020. Ces titres de second rang visent à transférer davantage de risques des mains de l’investisseur particulier vers celles de l’investisseur institutionnel. Les titres ont une structure unique avec une date d’échéance finale très lointaine (au moins 60 ans après leur émission). Toutefois, tous les cinq ans, l’émetteur a la possibilité de rembourser les billets à leur valeur nominale ou de les laisser en circulation et de réajuster le coupon. Les coupons seraient réajustés au rendement des obligations du gouvernement du Canada à cinq ans alors en vigueur plus l’écart de taux initial (ou « écart de réajustement »). L’idée est que, si l’émetteur peut vendre un nouveau titre de second rang sur le marché à un « écart de réajustement » inférieur, il est logique de racheter le BCRL existant et de le remplacer par une nouvelle version moins chère.

Comme l’illustre le tableau ci-dessous, quatre émetteurs devront faire face à cette situation plus tard cette année, avec des « écarts de réajustement » allant de 394 pb à 414 pb. Les banques canadiennes ont récemment émis des titres de second rang sur le marché américain à des écarts de taux variant de 280 à 325 pb par rapport aux obligations souveraines canadiennes. Le dernier BCRL émis au Canada était un billet de la Banque CIBC émis en mars 2025 avec un écart de réajustement de 365 pb. Étant donné que les niveaux des nouvelles émissions sont plus attrayants, selon des critères purement économiques, cela indiquerait que les quatre titres ci-dessous seront rachetés plus tard cette année.

Il n’est pas garanti que les banques les appellent au rachat. Néanmoins, la bonne nouvelle pour les investisseurs dans ce scénario est que, si les BCRL restent en circulation, ils bénéficieront d’une augmentation importante des paiements de coupons. Le tableau nous montre qu’en 2020, le rendement des obligations du gouvernement du Canada à cinq ans était de seulement 0,36 %. Il est maintenant de 3,1 %, ce qui signifie que ces titres commenceront à payer des coupons supérieurs à 7 % après leur date de réajustement. Pour mettre le tout en perspective, nous voyons sur le marché des actions privilégiées perpétuelles qui se négocient en dessous de 6 % des rendements actuels. La mauvaise nouvelle pour les investisseurs est que, si les banques ne sont pas intéressées par le rachat des BCRL en circulation, ces titres commenceront à être évalués en fonction de leurs futures dates de rachat ou même de leur date d’échéance finale. Dans un scénario défavorable, un élargissement des écarts de taux sur un titre considéré comme ayant une durée de 60 ans est beaucoup plus négatif que l’élargissement des écarts de taux sur un titre considéré comme ayant une durée de cinq ans.

Rendements de pacotille

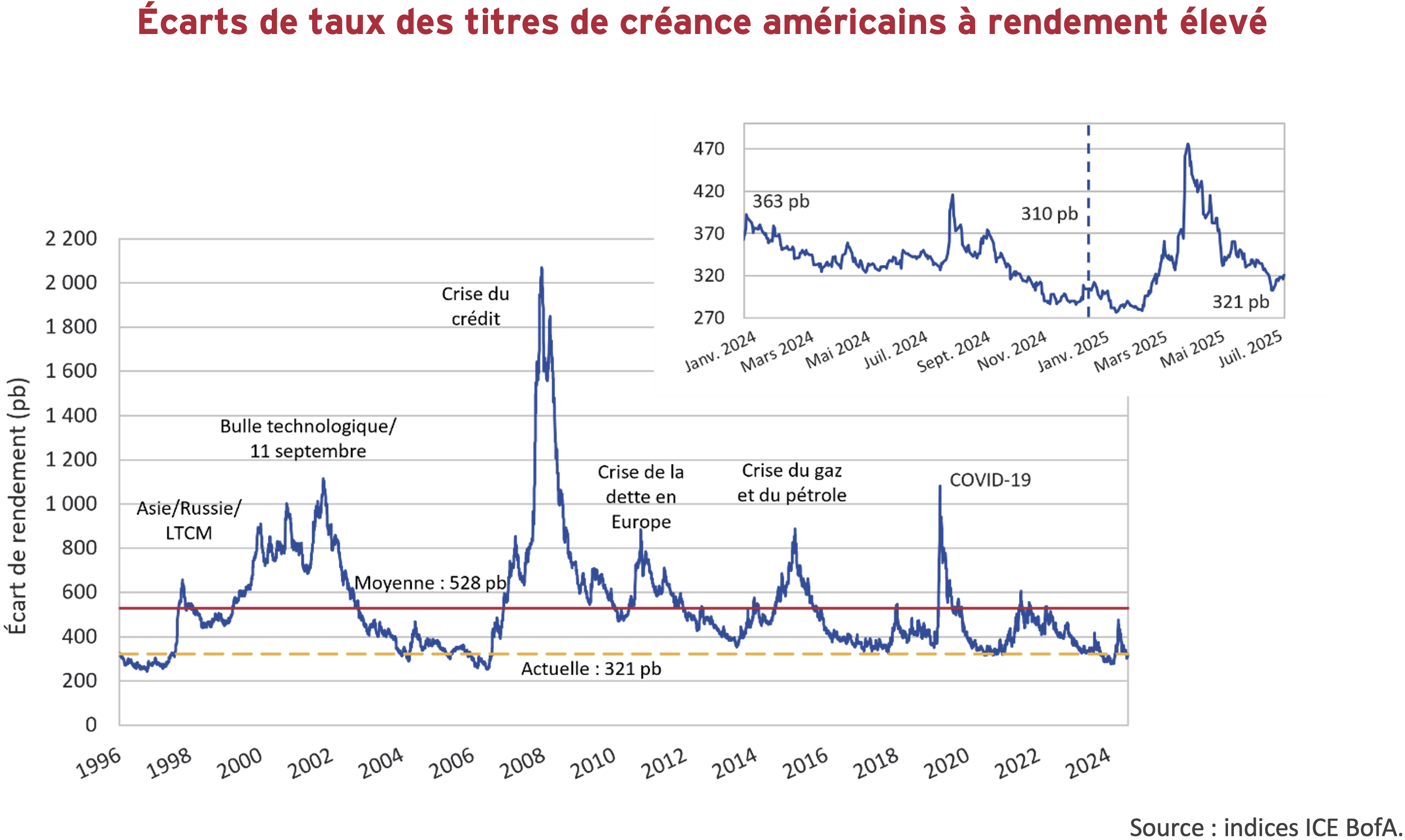

Les écarts de taux sur le marché des obligations à rendement élevé ont également atteint un pic début avril et se sont presque entièrement résorbés. Cette année, l’écart s’est resserré vers la fin du mois de janvier, à 277 pb, avant de se relâcher et d’atteindre un écart de 471 pb le 7 avril. Depuis lors, les écarts se sont rétablis presque à la même vitesse et sont maintenant évalués à 321 pb. Peut-être ne devrions-nous pas être surpris à ce stade, mais l’appétit pour les rendements sur le segment le plus spéculatif des marchés de crédit continue de prévaloir. Le cours des obligations à rendement élevé est fixé à la perfection, et nous continuons de nous demander si la négociation est trop asymétrique à ces niveaux. D’une part, les investisseurs espèrent obtenir un rendement raisonnable; d’autre part, la possibilité de volatilité des prix et de perte en capital due aux défauts ou aux opérations de gestion du passif est grande.

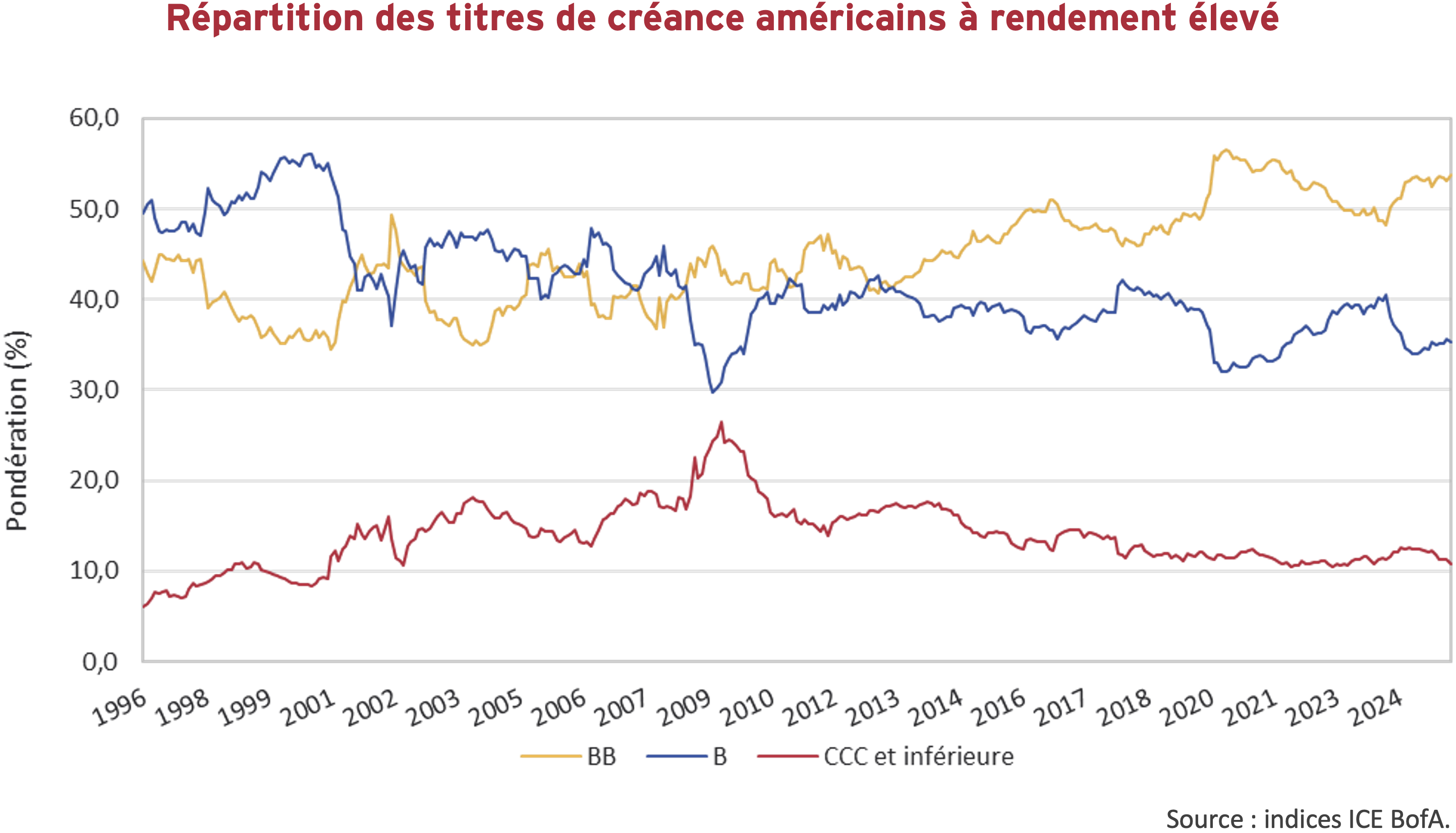

Dans nos interactions avec les clients et les autres parties prenantes, nous sommes souvent interrogés sur l’évolution de nos attentes en matière de juste valeur, étant donné la tendance croissante à la qualité dans le marché des obligations à rendement élevé. L’argument avancé est que, compte tenu du niveau élevé d’émissions cotées BB dans l’indice, les niveaux d’écart actuels sont en réalité raisonnables. Il est vrai que le marché des obligations à rendement élevé présente aujourd’hui une qualité de crédit plus élevée que jamais. Ci-dessous, nous avons illustré la composition de l’indice des titres de créance américains à rendement élevé selon la qualité de crédit. La composition a tendance à fluctuer en fonction des cycles de crédit, mais la pondération des émissions cotées BB est restée élevée et représente aujourd’hui 54 % de l’indice.

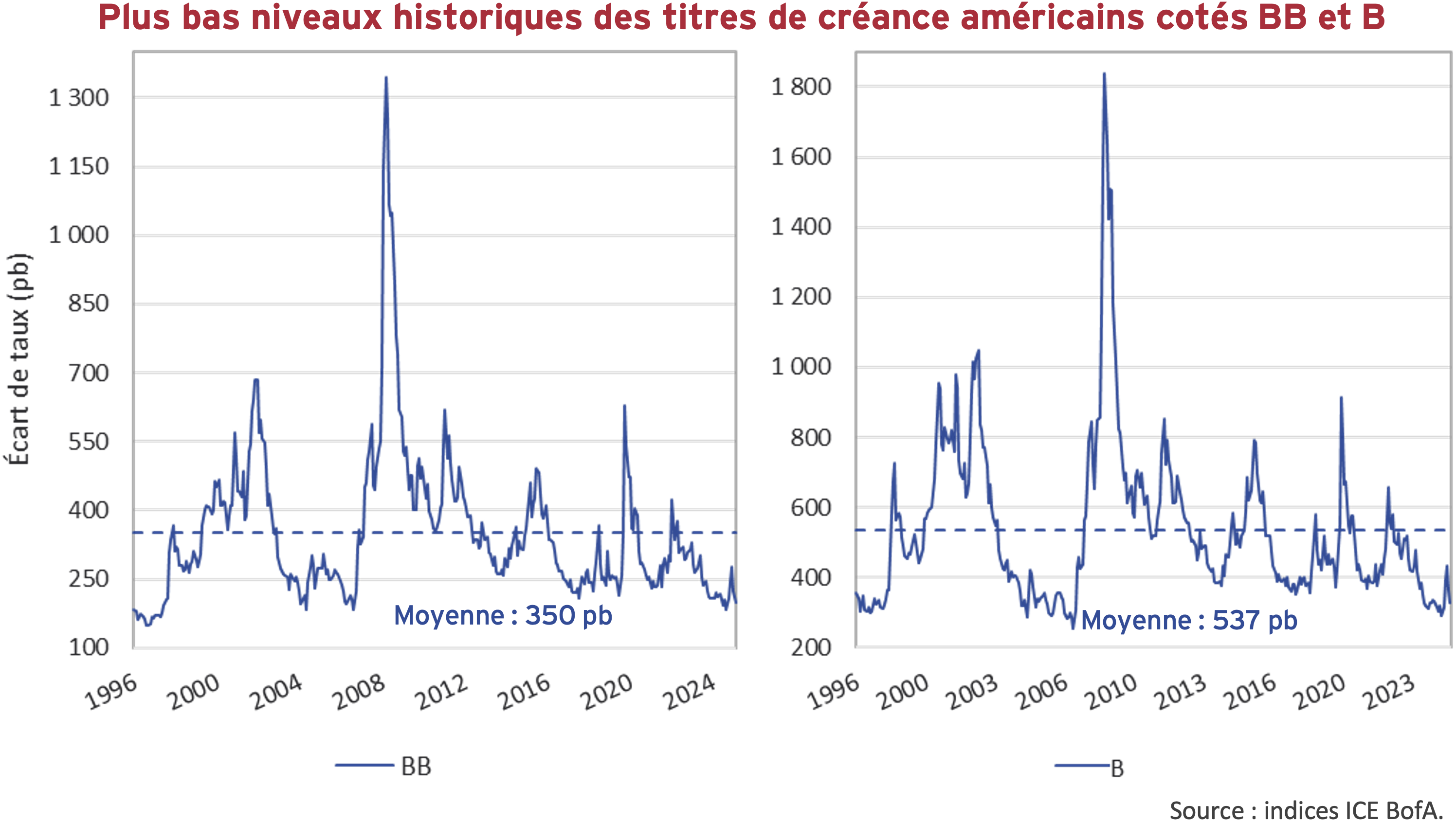

Malgré la composition changeante du marché des obligations à rendement élevé, nous restons sceptiques quant à cet argument. Ci-dessous, nous avons isolé et représenté l’écart de taux des composantes cotées BB et B de l’indice des titres de créance américains à rendement élevé. Avec une notation BB, les écarts de taux sont proches de leurs plus bas niveaux historiques et représentent plus de la moitié de l’indice, ce qui a une incidence sur l’ensemble. Toutefois, si nous examinons l’écart de taux des émissions de qualité inférieure cotées B, il est également élevé. À Canso, nous nous concentrons sur la sélection ascendante des titres et sur la tarification du risque de crédit individuel. Nous trouvons très peu de possibilités dans les titres de créance à rendement élevé, et ce, quelle que soit la notation.

Les succès s’enchaînent

Depuis le début de l’année, de nombreux films à succès sont sortis en salle, notamment Minecraft, le film et Superman, tous deux produits par Warner Bros. Pictures. Bien que les actionnaires de Warner Bros. Discovery (WBD), la société mère, puissent se réjouir, les porteurs d’obligations ont été laissés sur le carreau après que la société a réalisé l’une des plus grosses « opérations liées à des titres en difficulté » à ce jour. L’objectif du conseil d’administration était de séparer les actifs en croissance, à savoir les studios de production de contenu et HBO, de l’activité de réseau câblé traditionnel, dont la valeur est érodée par la perte d’abonnés et la baisse des revenus publicitaires, tout en laissant une grande partie de la dette d’environ 35 milliards de dollars à l’activité traditionnelle.

Les porteurs d’obligations avaient le choix entre devenir fortement subordonnés et subir une décote sur la valeur de leurs obligations. Ayant à peine cinq jours pour décider s’ils appuieraient la transaction ou risqueraient d’être laissés pour compte si les autres acceptaient l’accord, les porteurs d’obligations se sont retrouvés coincés dans un dilemme classique du prisonnier. Pour couronner le tout, la société a inséré des clauses anti-coopératives ou de boycottage dans les actes de fiducie des porteurs de billets consentants, rendant plus difficile, voire impossible, pour les porteurs d’obligations la possibilité de former un front uni pour repousser les futures transactions.

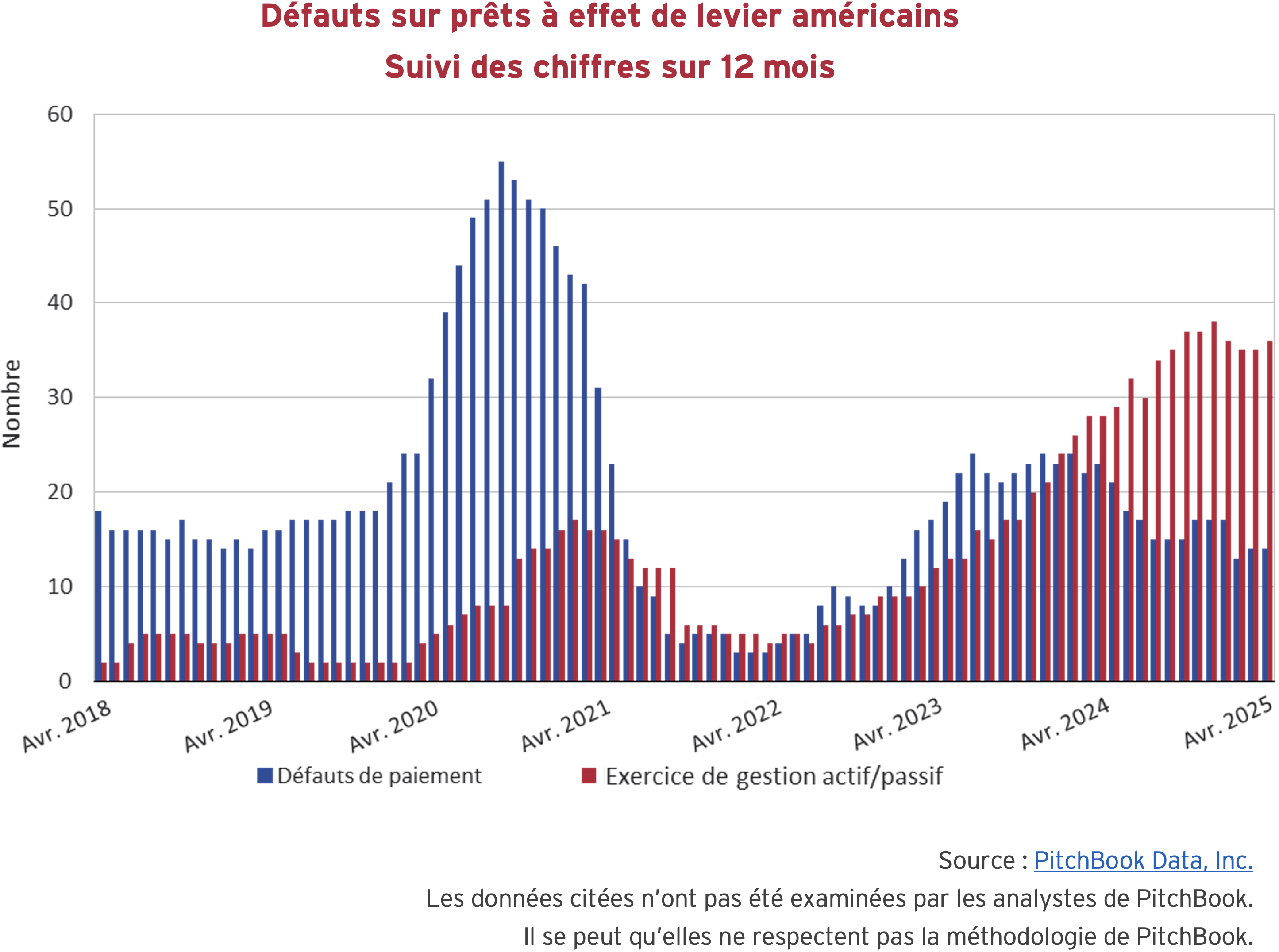

Ce qui nous inquiète à Canso, c’est la prolifération de ces opérations. Les opérations liées à des titres en difficulté, ou l’exercice de gestion actif/passif, comme les appellent ces fournisseurs, étaient historiquement utilisés par des sociétés commanditées par des fonds d’investissement privés au bord de la faillite pour infliger des pertes aux créanciers privés rivaux, dans l’espoir d’éviter un défaut de paiement. Elles se sont maintenant répandues dans les actions publiques de premier ordre et à flux de trésorerie positifs. Ce n’est que récemment que WBD a été rétrogradée en dessous de la première qualité. Des années d’affaiblissement des mesures de protection des créanciers et de liquidités excédentaires ont servi de toile de fond à cette situation.

Nous pouvons voir dans le graphique ci-dessus que les défauts de paiement traditionnels oscillent autour de la moyenne à long terme, tandis que l’exercice de gestion actif/passif est en hausse. Nous continuons d’affirmer qu’il est plus important que jamais de faire preuve de diligence raisonnable et de comprendre ce que vous achetez. Compte tenu des valorisations actuelles des investisseurs à revenu fixe, les possibilités de hausse sont limitées. Dans le meilleur des cas, un rendement courant ou des compressions d’écart modestes sont envisageables. Par contre, les revers potentiels sont de taille. Dans cette conjoncture de marché, nous continuerons de privilégier la qualité et la liquidité jusqu’à compensation des risques.

Notes de bas de page :

- Source : Fool, Motley. (22 mai 2025). The U.S. Government’s Credit Rating Just Got Downgraded for the Third Time Since 2011. History Says the Stock Market Will Do This Next.